La récupération de la TVA sur les notes de frais : un gain financier

Les entreprises, en tant qu'employeur, sont tenues de rembourser leurs salariés sur leurs frais professionnels. Si ces dépenses sont justifiées et nécessaires à son bon fonctionnement, l'entreprise a la possibilité d'en récupérer la TVA. Pour autant, ceci n'est pas automatique et concerne seulement certains types de dépenses.

Avant toute chose, pour que l'employeur puisse récupérer la TVA sur les dépenses engagées par ses collaborateurs, il faut que ces dépenses soient bien des notes de frais. En effet, tous les frais contractés par les salariés ne sont pas nécessairement à la charge de l'entreprise. Certaines règles et contraintes existent...

Pour récupérer la TVA sur les notes de frais : certaines conditions doivent être respectées

Toutes les dépenses engagées par les collaborateurs et reconnues comme notes de frais ne sont pas soumises à la récupération de TVA. Il faut tout d'abord vérifier que les dépenses en question respectent certaines conditions :

- Vérifiez que ces dépenses sont bien dans votre intérêt et nécessaires à l'activité de votre entreprise ;

- Elles doivent être accompagnées de justificatifs (factures, tickets, reçus) renseignant notamment le montant de la TVA payée ;

- Ce justificatif doit être au nom de l'entreprise, et non à celui du collaborateur concerné ;

- La TVA doit être exigible chez la société où la facture a été générée.

Enfin, il est important de garder à l'esprit que toutes les catégories de dépenses ne sont pas éligibles à la récupération de TVA.

Dans quelles situations peut-on récupérer la TVA sur les frais de déplacement ?

Pour commencer, sachez que si vos collaborateurs voyagent par le train, l'avion ou le bateau, il ne sera pas possible à votre entreprise de récupérer la TVA déductible. En effet, ces moyens de transport n'y sont pas assujettis.

C'est également le cas pour les frais kilométriques. Ces indemnités ne sont pas concernées par la TVA déductible. En revanche, elle peut être récupérée sur les frais de carburant.

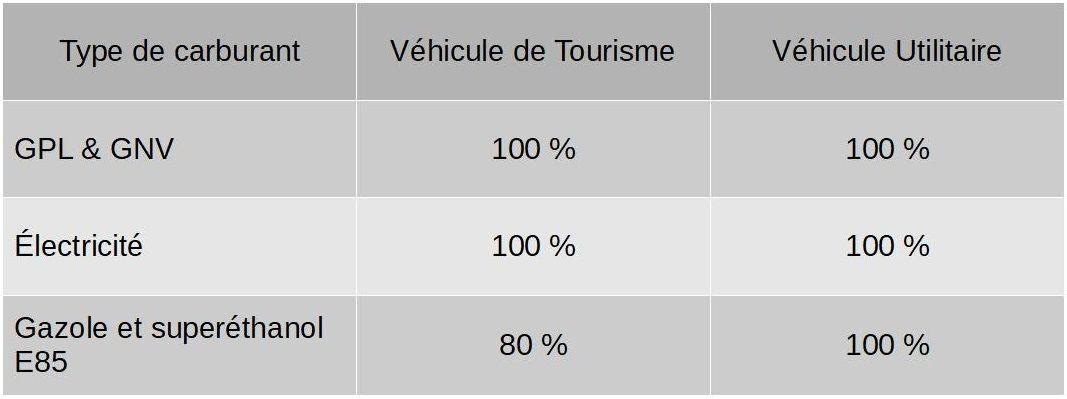

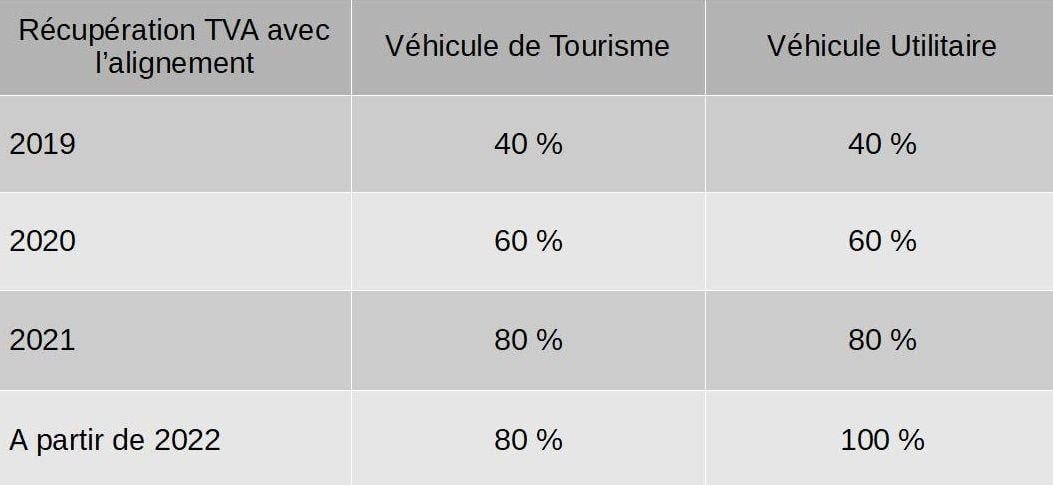

La récupération de TVA sur les notes de frais "carburant"

Actuellement, la récupération de la TVA sur le gazole est encore favorisée par rapport à celle de l'essence. Afin d'harmoniser ces deux carburants, l'État a prévu un alignement sur 5 ans du régime de TVA de l'essence sur celui du gazole, qui sera total en 2022.

La récupération de TVA sur le carburant concerne aussi bien les véhicules professionnels (appartenant à l'entreprise) que ceux personnels. Cependant, pour ces derniers, il faudra bien prouver que les déplacements sont réalisés dans le cadre de l'activité du collaborateur.

La récupération de TVA sur les notes de frais de péages et de parkings

Tout comme pour les carburants, la TVA peut aussi être récupérée sur les frais de péages d'autoroute et les frais de stationnements (et autres parkings). Bien sûr, gardons en tête que cette récupération n'est possible que si les trajets ont été réalisés dans l'intérêt de l'entreprise.

En outre, il est également nécessaire que ces frais soient justifiés, donc accompagnés de justificatifs. Et, pour que ces derniers soient recevables, ils doivent comporter :

- La raison sociale de l'entreprise ;

- Le nom du collaborateur conducteur ;

- L'adresse (siège social) de l'entreprise ;

- Le numéro d'immatriculation du véhicule ;

- L'objet du déplacement.

Pour ce qui est des stationnements, la TVA est récupérable uniquement dans certains cas :

- Pour les emplacements réservés aux clients ;

- Pour les emplacements réservés aux visiteurs ;

- Pour les emplacements réservés au personnel.

La récupération de TVA sur les notes frais de logement

Lorsque vos collaborateurs se retrouvent dans l'obligation de dormir à l'hôtel (ou autres services similaires), il vous est possible de récupérer la TVA sur les dépenses engagées.

Cependant, comme toujours, ces dépenses doivent avoir été faites dans l'intérêt de l'entreprise. De plus, il faut que les factures soient établies au nom de l'entreprise, et surtout pas à celui du collaborateur ! Cependant, ce dernier doit quand même être identifié sur le document (il peut être ajouté à la main).

Les frais annexes liés à l'hébergement, tels que les petits-déjeuners ou les repas et boissons consommés à l'hôtel sont aussi éligibles à la TVA.

Justifier du caractère professionnel des notes de frais de restauration pour récupérer la TVA

La TVA peut être récupérable sur les dépenses de restauration et autres dépenses de réception. Comme pour les nuitées, les dépenses doivent être justifiées et les justificatifs libellés au nom de l'entreprise, le nom des collaborateurs (et potentiels invités) devant également être ajoutés.

Pour des dépenses de restauration d'un montant supérieur à 150€, une facture, au nom de l'entreprise, sera exigée. Elle devra renseigner plusieurs informations essentielles, telles que le nom et l'adresse du restaurateur, ainsi que son numéro de TVA intracommunautaire. Le détail de la TVA par taux et son montant devront, bien sûr, être indiqués également, tout comme les montants HT et TTC. En revanche, si la note est moindre, le ticket de caisse peut suffire, à condition qu'il comporte bien les montants (HT et TTC), ainsi que la TVA exercée.

À noter : la TVA sur les boissons alcoolisées consommées pendant le repas est également récupérable.

Pour les achats divers, la TVA est également récupérable

Pour les dépenses plus diverses, telles que les fournitures ou les abonnements téléphoniques, il est également possible de récupérer la TVA, toujours en respectant les conditions pré-citées.

Utiliser une solution optimisée pour gérer la récupération de la TVA sur les notes de frais

Au vu de l'importance financière que revêt la récupération de la TVA pour les entreprises, il vaut mieux être bien organisé et avoir à disposition un outil optimisé qui vous aidera à ne pas passer à côté.

C'est notamment le cas avec notre solution Jenji. En effet, nous mettons à disposition, pour les entreprises, la possibilité de configurer des règles comptables. Elles permettent notamment d'indiquer la déductibilité de la TVA sur certaines catégories de dépenses (telles que le carburant). Une manière efficace de gérer le remboursement des notes de frais, sans avoir à passer par des tableurs obscurs, tout en obtenant un gain de 2 à 3% de TVA récupérable (ROI immédiat et quantifiable).

De plus, la solution supporte également le multi-taux de TVA pour les entreprises qui ont la nécessité de gérer différents taux pour une même dépense.

Pour plus de détails sur la solution Jenji, n'hésitez pas à contacter notre équipe par email à sales@jenji.io. Nous nous ferons un plaisir de vous accompagner sur votre projet.

Vous pouvez également télécharger gratuitement les applications mobiles !