Comment optimiser la procédure pour ses notes de frais ?

Ce guide va vous permettre de gagner en efficacité avec l'automatisation de vos flux et procédures.

En effet, la note de frais est au cœur de votre stratégie de dépenses d’entreprise. Ce guide est fait aussi bien pour les entreprises leaders sur leur marché que les plus petites structures en plein développement.

Les anciens procédés de gestion sont aujourd’hui dépassés. Ils ne sont plus adaptés à la rapidité des changements bouleversant les entreprises. Pourtant, sans procédés de gestion de la note de frais, vous exposez votre entreprise à des erreurs pouvant coûter cher.

Ce guide passe en revue toutes les questions relatives à la note de frais :

-

- Qu’est-ce que la note de frais ?

- Que prévoient la loi et l’administration fiscale ?

- Comment justifier une dépense professionnelle avec la note de frais ?

- Comment adopter la dématérialisation des notes de frais ?

- Comment saisir les dépenses professionnelles ?

- Quelle stratégie de gestion pour les notes de frais ?

- Comment automatiser la gestion des notes de frais ?

- Quelles règles pour les notes de frais à l’étranger ?

- Pourquoi utiliser un logiciel de gestion des notes de frais ?

Qu’est-ce que la note de frais ?

Définition de la note de frais

La note de frais permet de justifier les frais professionnels engagés par les salariés dans le cadre d’une activité professionnelle. Ce document permet le remboursement du salarié et la justification de la dépense par l’entreprise.

La note de frais est parfois désignée par le terme frais professionnels ou encore fiche de frais. Il n’y a pas de différence entre ces termes.

Les dépenses pouvant être remboursées par l’entreprise sont strictement encadrées. Enfin, il existe deux types de remboursement des frais : le remboursement selon un forfait, et le remboursement des frais réels.

Dépenses au réel et forfaits

Pour rembourser les frais professionnels engagés par les salariés, l’employeur doit choisir entre :

- Le remboursement forfaitaire

- Et le remboursement au réel

Les deux procédures de remboursement de notes de frais permettent la déduction du bénéfice imposable de l’entreprise.

Le remboursement forfaitaire

Avec le remboursement forfaitaire, le calcul des frais professionnels est effectué avant l'engagement effectif des dépenses. Cela concerne généralement les dépenses récurrentes chaque mois. Il peut s’agir par exemple d’un forfait « invitations clients » pour les déjeuners d’affaires. Dans ce cas, le salarié perçoit ce forfait tous les mois, sans possibilité d’obtenir de remboursement au-delà de la somme forfaitaire fixée.

Il n’y a pas de justificatif à fournir pour percevoir ce forfait. Ce système est donc particulièrement adapté aux salariés qui se déplacent régulièrement. Les dépenses n’ayant pas à être justifiées, ce salarié est dispensé des contraintes administratives liées à la note de frais.

En revanche, les indemnisations forfaitaires ne sont exonérées de cotisations sociales que dans la limite de certains plafonds fixés par décret. Au-delà des plafonds, l’employeur doit prouver que les frais correspondent à des situations de fait. S’il ne peut pas le prouver, cela peut être considéré comme un avantage en nature par l’administration fiscale.

Attention, il n’est pas possible d’appliquer le remboursement forfaitaire pour :

- Les dirigeants relevant du régime social des non-salariés

- Les gérants minoritaires de sociétés à responsabilité limitée et de sociétés d’exercice libéral à responsabilité

- Les PDG de SA

- Les présidents et dirigeants de SAS

Le remboursement au réel

Pour le remboursement au réel, le salarié obtient le remboursement des sommes effectivement dépensées pour l’entreprise. Dans ce cas, le remboursement intervient après la production d’un justificatif. Pour ce type de remboursement, il n’y a pas de limite d’exonération de cotisations sociales, sous deux conditions :

- L’employeur peut produire les justificatifs

- L’employeur peut prouver que le salarié est contraint d’engager ces frais professionnels dans le cadre de ses fonctions.

Il est possible, lors des déplacements coûteux, que le salarié demande une avance de frais. Dans ce cas, l’entreprise peut avancer les fonds, et les dépenses sont régularisées au retour du salarié. Si l’avance est plus importante que les dépenses réellement effectuées, le salarié doit rembourser la somme non utilisée. Si les fonds avancés n’étaient pas suffisants, l’entreprise procède au remboursement des sommes engagées. Dans tous les cas, le salarié doit produire les justificatifs correspondants aux dépenses avec sa note de frais.

Les dépenses pouvant faire l’objet d’une note de frais

Les dépenses effectuées pour l’entreprise par un salarié et pouvant faire l’objet d’un remboursement sont strictement encadrées. La dépense doit impérativement avoir été effectuée pour les besoins de l’activité de l’entreprise.

Dès lors que la dépense engagée répond à cette condition, plusieurs types de dépenses courantes peuvent être distinguées.

Les frais de restauration

Également appelés frais de repas, il s’agit de tous les repas pris hors du domicile dans le cadre du travail. Cela correspond donc aux déjeuners pris lors d’une journée de travail si le retour au domicile n’est pas possible. Mais aussi les dîners et petits déjeuners lors des déplacements professionnels loin du domicile.

Les frais de repas peuvent également concerner les repas d’affaires avec un client ou encore les réunions d’équipe. Pour ce dernier cas, les frais de repas doivent être engagés dans le cadre de l’activité de l’entreprise pour être considérés comme frais professionnels. Cela est notamment le cas lorsque les repas font l’objet de techniques de direction, d’organisation ou de gestion de l’entreprise.

Les frais des restaurations peuvent être remboursés dans les cas suivants :

- Le salarié est obligé de prendre son repas sur son lieu de travail ;

- Le salarié n’a pas accès à une cantine sur son lieu de travail ;

- Le temps de trajet entreprise-domicile est trop important par rapport au temps de pause du salarié

Le plus souvent, les frais de repas pour les déjeuners sont remboursés selon un forfait. Les autres types de frais plus exceptionnels peuvent faire l’objet d’un remboursement au réel.

Dans tous les cas, les frais ne doivent pas être excessifs et sont limités. L'URSSAF fournit des plafonds d’exonérations, indiquant les remboursements exonérés de cotisations sociales. Ces plafonds sont un bon indicateur pour l’employeur pour limiter les frais à des montants raisonnables.

Il est tout à fait possible de rembourser le salarié au-delà des plafonds d’exonération, tant que la dépense reste modérée. Attention pour les repas d’affaires, un remboursement de plus de 5 repas par mois par salarié peut être considéré comme un avantage en nature.

Frais de transport et déplacement

Les frais de transport et déplacement correspondent à deux types de dépenses engagées par le salarié :

- Pour le compte de l’entreprise, généralement sur les heures de travail, par exemple dans le cadre d’un voyage d’affaires.

- Pour le trajet domicile – lieu de travail habituel.

Certaines de ces dépenses doivent être obligatoirement prises en charge par l’employeur, tandis que d’autres ne le sont pas.

Prise en charge obligatoire par l’employeur

L’employeur a une obligation de participer aux frais d’abonnement de transport public à hauteur de 50%. Il s'agit des abonnements couvrant l’intégralité du trajet domicile – lieu de travail effectué via les transports en commun ou les services de location de vélo. Le remboursement s’effectue sur la base du tarif de 2e classe pour le trajet le plus court et ne concerne pas les tickets à l’unité. Tous les salariés bénéficient de cette prise en charge, même les salariés à temps partiel.

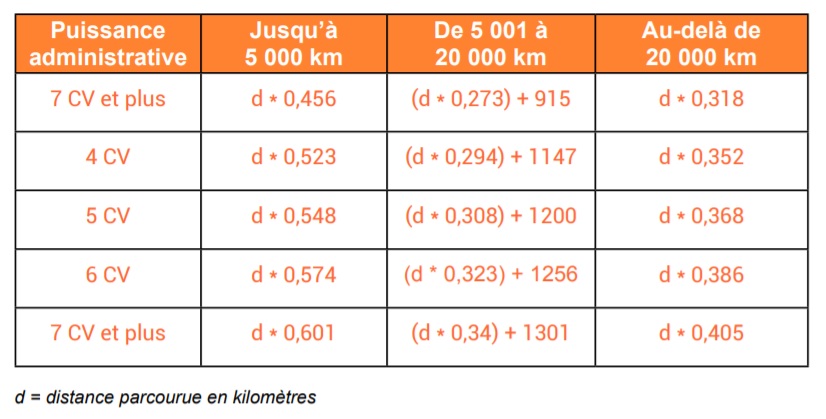

L’utilisation d’un véhicule personnel à des fins professionnelles est également remboursée par l’employeur. Le remboursement se fait à partir d’un barème fiscal, et est exonéré de cotisations. Le barème prend en compte la puissance fiscale du véhicule, ainsi que le nombre de kilomètres parcourus. Autres éléments pris en compte : l’usure du véhicule et sa dépréciation, les frais d’entretien et de réparation, les frais de location de batterie et de recharge pour les véhicules électriques, etc.

Enfin, certains déplacements professionnels se font vers un lieu différent et éloigné du lieu de travail habituel. C’est notamment le cas pour les déplacements pour voyage d’affaires également appelés grands déplacements. Il peut s’agir de billets de train ou d’avion, de la location d’une voiture, ou encore de frais kilométriques en raison de l’utilisation du véhicule personnel. Généralement, ces frais font l’objet d’une politique de voyage propre à l’entreprise, surtout lorsque certains salariés sont amenés à se déplacer régulièrement.

Ces frais de grands déplacements sont exonérés de cotisations sociales lorsque le salarié ne peut pas retourner à son domicile en raison de circonstances particulières (horaires, transport en commun…), ou lorsque les deux conditions suivantes sont réunies :

- Distance de plus de 50km entre le lieu de résidence et le lieu de déplacement professionnel.

- Le temps de trajet en transport en commun est de 1h30 ou plus.

Prise en charge facultative par l’employeur

Pour les frais à la prise en charge facultative par l’employeur, c’est l’entreprise qui décide de sa propre politique de remboursement. Elle peut notamment fixer des plafonds au-delà desquels le salarié obtiendra un sous-remboursement de la somme engagée.

Pour le transport individuel avec véhicule personnel, l’employeur n’a pas d’obligation d’effectuer un remboursement pour le trajet domicile – lieu de travail habituel.

Il peut néanmoins décider de prendre en charge, en tout ou partie, les frais occasionnés si l’ensemble des salariés peut en bénéficier. Dans ce cas, la prise en charge n’est pas soumise à cotisation lorsque :

- L’utilisation du véhicule personnel pour le trajet domicile-travail ne relève pas d’une convenance personnelle

- Le trajet domicile – travail n’est pas desservi par les transports en commun

- Les contraintes horaires ne permettent pas d’utiliser les transports en commun

Le véhicule personnel est un véhicule dit de tourisme et dont le salarié ou son conjoint est effectivement propriétaire.

Dans le cas des véhicules de fonction ou de service, l’employeur peut également décider de rembourser les frais kilométriques.

Enfin, depuis mai 2020, il existe un forfait mobilités durables. Ce forfait a pour but de favoriser l’utilisation de moyens de transport alternatifs pour les trajets domicile-travail. L’employeur qui décide de mettre en place ce forfait bénéficie d’exonérations fiscales et sociales. Celle-ci est limitée à 400€ par an par salarié. Les frais concernés sont les suivants :

- Vélos

- Covoiturage

- Véhicules électriques, hybrides rechargeables ou hydrogène en autopartage

- Modes de transports individuels motorisés ou non en location ou en libre-service (trottinettes, vélos…)

Hébergement lors des déplacements professionnels

Lors des grands déplacements, le salarié ne va pas pouvoir regagner son domicile. Les frais d’hébergement sont donc remboursés. Comme pour les autres frais professionnels, ces frais sont exonérés de cotisations sociales, sur la base d’un barème pour les remboursements forfaitaires.

Le barème distingue les déplacements en métropole et en outremer et à l’étranger.

Que prévoient la loi et l’administration fiscale ?

Le cadre juridique entourant les frais professionnels est plutôt complexe. En effet, il n’existe pas de cadre général pour les frais professionnels et leur remboursement. Pour comprendre le fonctionnement de la note de frais, il faut se référer aux administrations fiscale et sociale.

Le cadre juridique fiscal et social de la note de frais

L’administration fiscale ainsi que la sécurité sociale se sont chargées de fixer un certain cadre. De plus, le juge a également apporté quelques précisions nécessaires quant aux frais professionnels.

Les définitions légales des frais professionnels

Pour obtenir le remboursement d’une dépense sous le régime au réel, le salarié doit avoir effectivement effectué une dépense professionnelle avec son argent personnel.

Le juge a défini les frais professionnels comme : « les frais qu'un salarié justifie avoir exposés pour les besoins de son activité professionnelle et dans l'intérêt de l'employeur ».

Le Code de la sécurité sociale prévoit également que « Les frais professionnels s'entendent des charges de caractère spécial inhérentes à la fonction ou à l'emploi du travailleur salarié ou assimilé que celui-ci supporte au titre de l'accomplissement de ses missions.”

S’il n’y a pas de cadre juridique général pour la note de frais. Il existe toutefois des dispositions particulières pour chaque catégorie de dépenses professionnelles.

L’encadrement juridique des frais kilométriques

Les frais kilométriques, ou prime kilométrique, correspondent aux dépenses engagées par le salarié qui a utilisé son véhicule personnel pour l’entreprise.

Le Code général des impôts (article 83, 3°, alinéa 8) prévoit que les frais de déplacement sous le régime des frais réels peuvent être déterminés selon un barème fixé par arrêté ministériel chaque année. C’est le même barème qui est utilisé pour le plafonnement des cotisations sociales.

L’employeur peut utiliser un barème conventionnel à la place du barème ministériel. Dans ce cas, il faut justifier de l’utilisation effective des indemnités par rapport à l’objet des dépenses.

Si les remboursements dépassent le barème ministériel, l’URSSAF peut requalifier les sommes perçues comme avantage en nature. Ces remboursements sont alors soumis à l’impôt sur le revenu et aux cotisations sociales. Il est donc dans l’intérêt du salarié et de l’entreprise de respecter ce barème, même dans le cadre d’un régime de remboursement au réel.

Ce barème prend en compte :

- « La puissance administrative du véhicule, retenue dans la limite maximale de sept chevaux du type de motorisation du véhicule, et […],

- La distance annuelle parcourue ».

Il y a trois barèmes, correspondant à trois types de véhicules : la voiture, la moto et le cyclomoteur. En 2020, le barème pour la voiture était le suivant :

L’encadrement juridique des frais de restauration

Il faut distinguer les frais de repas personnels des frais de repas d’affaires. Les frais de repas personnels font généralement l’objet d’un remboursement forfaitaire et sont à ce titre prévus par un barème de l’URSSAF.

Concernant les frais de repas d’affaires, il n’y a pas de limite concernant le montant déductible par l’entreprise des frais remboursés. L’administration fiscale exerce toutefois un contrôle au niveau :

- De la proportionnalité des frais par rapport au chiffre d’affaires

- Du rapport des frais avec l’activité de l’entreprise

- Des objectifs poursuivis avec les frais engagés

Attention donc à surveiller ces dépenses, pour éviter une requalification de ces frais en avantages en nature.

L’encadrement juridique des frais d’hébergement

Les frais d’hébergement sont généralement remboursés selon la méthode forfaitaire. Ce remboursement suit donc le barème de l’URSSAF.

Toutefois, pour les voyages d’affaires à l’étranger, les frais réels d’hébergement sont exclus de l’assiette de cotisations sociales, sans limite de montant. Comme pour les frais de repas d’affaires, attention à limiter les dépenses en fonction des critères de contrôle de l’administration fiscale.

Les délais de création et de remboursement de la note de frais

Juridiquement, rien n’est prévu pour le délai de création de la note de frais par le salarié. Seul un délai de 2 ans est prévu par le Code du travail pour réclamer des sommes dues en exécution du contrat de travail.

La jurisprudence a plusieurs fois évolué en la matière. D’une prescription quinquennale, la chambre sociale a ensuite accepté la prévalence de la politique interne (note de service) pour fixer un délai. En 2013, nouveau changement avec un retour au délai de cinq ans. Puis en 2019, le juge indique que le remboursement de frais professionnels relève de l’exécution du contrat et non du paiement des salaires. Cela contrevient donc à la prescription quinquennale de 2013.

Face à cette jurisprudence changeante, il est important de suivre les dernières évolutions en la matière. Le plus prudent est de prévoir une politique interne, en concertation avec les professionnels spécialistes de la question.

Dans tous les cas, une fois la note de frais émise et vérifiée, il convient pour l’entreprise d’effectuer le remboursement rapidement. Il en va de la confiance accordée par les collaborateurs, mais également de la gestion comptable des frais professionnels.

Comment justifier une dépense professionnelle avec la note de frais ?

Justifier une dépense professionnelle n’est normalement nécessaire que dans le cadre du remboursement au réel.

Pour le remboursement forfaitaire, il n’y a pas besoin de justificatif. Si les montants remboursés dépassent les plafonds de l’URSSAF, il faudra simplement démontrer que les dépenses correspondent à des faits.

Le justificatif de l’indemnisation au réel

Avec le remboursement au réel, chaque dépense doit être justifiée. Il faut impérativement pouvoir prouver qu’une dépense remboursée a bien eu lieu. Le justificatif permet à l’entreprise de constater que la dépense a bien été effectuée par le salarié. Il permet également à l’administration fiscale de vérifier que la somme remboursée est effectivement exonérée de cotisations.

À quoi correspond ce justificatif ? Il s’agit tout simplement du document émis par le fournisseur, prouvant que la dépense a bien eu lieu et a été payée. Cela peut être une facture, un reçu, etc. Le justificatif doit être adressé à l’entreprise et non au salarié.

Dans la mesure du possible, le justificatif doit être un original et non un duplicata. La facture doit être datée, et indiquer le montant effectivement réglé. Quant au reçu, il constitue normalement une preuve de paiement.

Un devis ne peut constituer un justificatif. De même qu’un simple ticket qui ne comporte aucune mention du montant réglé, de la date ou encore de la dépense engagée.

Les informations que contient la note de frais

Aucun formalisme n’est prévu pour la note de frais. La note de frais peut être dactylographiée ou manuscrite. Elle peut être présentée sous la forme d’un tableau Word ou Excel. Elle peut également être produite grâce à un logiciel spécialisé.

Chaque entreprise est donc libre de choisir son modèle de note de frais, à faire remplir par les salariés concernés. Si aucun formalisme n’est prévu, il est toutefois important de développer un modèle pour tous les salariés.

Toutefois, certaines informations doivent obligatoirement figurer dans la note de frais :

- L’identité du salarié qui a effectué la dépense

- Service ou département du salarié

- Date de la dépense (qui doit correspondre à la date du justificatif)

- Le montant hors taxe et TTC des dépenses engagées par le salarié

- La TVA correspondant à la dépense

- Le motif de la mission ayant engendré la dépense

- Le classement des frais par catégorie (repas, hébergement, déplacement)

À ces informations, il faut ajouter les éléments spécifiques aux dépenses spéciales ;

Pour la note de frais kilométriques :

- Distance parcourue pour le déplacement

- Distance totale parcourue depuis le début de l’année fiscale

Pour la note de frais de repas d’affaires :

- Nom des invités pour un repas au restaurant

- Nom des entreprises représentées par les invités

Comment faire en cas de perte ou d’absence du justificatif ?

Il est relativement courant que les salariés perdent les factures ou reçus, voire oublient de les demander au moment de la dépense. Chaque année, environ 30% des salariés n’obtiennent pas un remboursement de frais professionnels en raison de la perte du justificatif.

Rembourser une note de frais sans ce justificatif est une prise de risque pour l’employeur. Ce dernier s’expose à un contrôle de l’administration fiscale. Ces dépenses étant exonérées de cotisations sociales, l’URSSAF peut effectuer un redressement fiscal pour absence de justificatif.

Pour éviter cela, la première solution est de demander un duplicata de la facture au fournisseur. Si cela est impossible, un relevé de compte bancaire peut être toléré, avec la date et le montant de la transaction. Enfin, l’URSSAF peut également admettre une déclaration sur l’honneur, qui accompagne par exemple un extrait de relevé bancaire.

La meilleure solution pour éviter l’absence de justificatif reste l’adoption d’un système de suivi des notes de frais dématérialisées.

Comment adopter la dématérialisation des notes de frais ?

La dématérialisation des notes de frais présente de nombreux avantages. Bien qu’elle soit désormais acceptée, elle reste strictement encadrée par la loi. Attention, la dématérialisation n’est possible que pour les dépenses professionnelles postérieures au 1er juillet 2019.

Qu’est-ce que la dématérialisation ?

La dématérialisation des notes de frais permet la numérisation des frais professionnels. Il s’agit d’enregistrer numériquement les informations de la note de frais, mais également le justificatif, puis d’archiver les données.

Avec la dématérialisation, le risque de perte de justificatif est réduit. Le suivi des dépenses professionnelles est simplifié, et la durée de traitement des notes de frais raccourcie. Ainsi, la procédure de gestion de note de frais se fait en ligne.

Les contraintes légales de la dématérialisation des notes de frais

Le justificatif papier a longtemps été obligatoire pour les notes de frais. Désormais, le Livre des procédures fiscales admet l’utilisation de notes de frais numériques sous certaines conditions :

-

- La version numérique du justificatif doit être identique à l’original papier : copie conforme en image et en contenu, y compris des couleurs

-

- Le recours à un logiciel de traitements ou modification de l’image est interdit

-

- La compression du fichier est autorisée à condition d’être effectuée sans perte

Si la note de frais dématérialisée n’est pas valide, elle sera refusée par l’administration fiscale. Les remboursements peuvent alors être requalifiés en avantages en nature.

La numérisation et l’archivage des notes de frais

La dématérialisation de la note de frais en ligne correspond à la numérisation d’une part et à l’archivage d’autre part.

Pour la numérisation, en plus des contraintes légales déjà évoquées, les fichiers numérisés doivent être horodatés et enregistrés au format PDF ou PDF A/3 (ISO 19005-3). Ils doivent également remplir l’un des critères suivants :

- Disposer d’un cachet serveur

- Posséder une empreinte numérique

- Contenir une signature électronique (avec un certificat conforme)

- Utiliser tout dispositif sécurisé équivalent fondé sur un certificat délivré par une autorité de certification

Pour l’archivage des notes de frais numérisées, il faut prévoir une procédure d’archivage documentée. Ce processus doit faire l’objet de contrôles internes, et permettre la disponibilité, la lisibilité et l’intégrité des documents numérisés. Enfin, seuls l’entreprise ou un tiers mandaté peuvent effectuer l’archivage des notes de frais dématérialisées.

Le tiers de confiance (entreprise ou tiers mandaté)

L’entreprise n’étant plus obligée d’effectuer un double archivage papier et numérique, elle peut désormais faire appel à un tiers mandaté pour un archivage numérique. L’utilisation du logiciel de gestion des notes de frais permet d’effectuer cet archivage numérique simplement.

Back to top

Comment saisir les dépenses professionnelles ?

La politique de gestion des notes de frais est propre à chaque entreprise. Auparavant, les entreprises effectuaient un traitement mensuel, imposé par les justificatifs papiers. Aujourd’hui il est possible d’adopter des stratégies plus dynamiques. L’important étant que la stratégie choisie correspond aux besoins et aux capacités de l’entreprise.

Les différentes stratégies de gestion des notes de frais

Le traitement mensuel présentait un intérêt certain lorsque les notes de frais étaient obligatoirement au format papier. Avec le traitement mensuel, le gestionnaire effectue un traitement de l’ensemble des notes de frais émises pendant le mois, généralement à la fin du mois. Lorsque les notes de frais sont nombreuses, le risque d’erreurs ou de retards de gestion est plus important.

Pour certaines entreprises, la gestion se fait de manière hebdomadaire, voire journalière. Dans ce cas, le passage au traitement en temps réel peut être particulièrement adapté.

Avec le traitement en temps réel, les dépenses professionnelles sont enregistrées directement par le salarié, via un logiciel dédié. Le gestionnaire a accès en temps réel aux notes de frais et peut ordonner le remboursement plus facilement. De plus, la saisie en temps réel permet un meilleur contrôle des dépenses, puisque les frais professionnels sont immédiatement visibles par le gestionnaire.

Quelle stratégie de saisie choisir pour votre entreprise ?

Afin de choisir le mode de saisie des frais professionnels, il faut d’abord identifier vos besoins et vos capacités. En effet, cela peut varier considérablement d’une entreprise à l’autre, en particulier en fonction de la taille de la structure. Chaque stratégie présente ses avantages et ses inconvénients.

Les petites et moyennes entreprises

Les petites et moyennes structures peuvent légitimement se poser la question de l’intérêt d’une gestion en temps réel. Si les notes de frais sont peu nombreuses par exemple, on peut penser qu’une gestion mensuelle suffit amplement.

Pourtant, les PME ont souvent des capacités de gestion plus réduites que les grandes entreprises. Le gestionnaire en charge des notes de frais est généralement seul pour assurer toute la gestion comptable de l’entreprise. Le risque de retard pour la gestion des notes de frais ponctuelles est assez élevé.

La gestion en temps réel convient parfaitement aux structures aux capacités de gestion réduites. Le gestionnaire n’a pas besoin de développer un modèle de note de frais ni de partir à la recherche chaque mois des justificatifs. Le coût du logiciel nécessaire à la gestion en temps réel peut être un frein pour les petites entreprises. Pourtant, l’investissement est rapidement rentabilisé puisqu’il permet d’optimiser les dépenses.

Enfin, les auto-entrepreneurs ou micro-entrepreneurs ne peuvent déclarer les notes de frais. En effet, pour les dépenses professionnelles, ces derniers bénéficient d’un abattement forfaitaire sur le chiffre d’affaires (de 34%, 50% ou 71% selon l’activité).

Les grandes entreprises

Les grandes entreprises ont généralement des besoins plus importants en note de frais. Malgré des capacités de gestion également plus importantes, l’intérêt d’une gestion en temps réel via un logiciel dédié est incontestable.

Une entreprise dont les collaborateurs effectuent de nombreux déplacements ou des déplacements à l’étranger va gagner en efficacité grâce à la gestion en temps réel. En plus de décharger le collaborateur en déplacement des tâches administratives à son retour de mission, la gestion en temps réel permet de contrôler les dépenses pendant le déplacement.

Le seul inconvénient éventuel du traitement en temps réel pour les grandes entreprises est l’utilisation du logiciel à grande échelle. Il faudra en effet prévoir plusieurs sessions de formation, ainsi que la mise à disposition du logiciel ou de l’application pour tous les salariés concernés. Cet inconvénient est relatif étant donné l’ergonomie des logiciels actuels, et l’accompagnement proposé par les fournisseurs.

Back to top

Quelle stratégie de gestion pour les notes de frais ?

La stratégie de gestion des notes de frais commence par l’adoption d’une politique de gestion. Ensuite, l’entreprise peut agir à tous les niveaux de la gestion des frais professionnels afin d’optimiser cette gestion. Cela passe par fixer des plafonds de dépenses, instaurer des processus de vérification et de traitement comptable, ou encore optimiser la récupération de TVA.

Adopter une politique de dépense de frais professionnels

Au-delà du mode de saisie des notes de frais, choisir une véritable stratégie de gestion est capital.

Effectuer un audit de la politique de note de frais

Avant de vous lancer dans la définition de la politique de gestion, commencez par évaluer votre situation. Comme pour le choix de la saisie, le choix de la politique de gestion des frais professionnels dépend de vos besoins et de vos capacités.

Avec un audit, effectué en interne ou par une entreprise spécialisée, vous pourrez établir une stratégie de dépenses claire et cohérente.

Fixer des plafonds de dépenses

Une fois vos besoins connus, fixer les plafonds de dépenses. Pour les dépenses forfaitaires, il faut bien évidemment vous référer aux plafonds de l’URSSAF.

Pour les dépenses au réel, c’est à vous de développer les plafonds. Attention à ce qu’ils correspondent bien aux critères de l’administration fiscale concernant la justification des dépenses remboursées. Il peut être intéressant de vous référer aux barèmes de l’URSSAF pour établir vos plafonds.

Pour les frais kilométriques, il faudra également déterminer le mode de calcul de la distance. Vous pouvez décider d’utiliser les données du GPS, ou un site internet comme Google Maps. Dans tous les cas, il faut le définir en amont de la dépense.

Former les salariés à la politique de gestion des frais professionnels

Une fois la politique de gestion des notes de frais déterminée, vous devez en informer vos salariés. Suivant la complexité de la politique, une formation peut être nécessaire. Lors de cette formation, vous pouvez exposer la stratégie de l’entreprise, les frais professionnels remboursables, les plafonds que vous avez fixés, le mode de saisie choisi ou encore le logiciel ou l’application à utiliser.

La personne de référence pour le traitement des notes de frais

Quelles que soient les modalités de votre politique de gestion des frais professionnels, il est crucial d’identifier une personne ou un service qui agira en tant que personne de référence. Cela est particulièrement important si vous utilisez un logiciel.

Cette personne de référence peut exercer le suivi en temps réel des notes de frais. Elle est également chargée des formations relatives à la politique de gestion, et va servir de relais pour les questions des salariés.

En cas de soucis avec le logiciel ou de questions concernant son utilisation, c’est également la personne référente qui entre en contact avec les services du logiciel.

La vérification des justificatifs

Vérifier les justificatifs de dépenses est une tâche énergivore. En effet, il s’agit pour les managers, puis le gestionnaire, la direction financière et la comptabilité de contrôler chaque justificatif de note de frais. Cette étape est importante pour détecter les fausses notes de frais.

Il faut ainsi vérifier que la dépense réelle correspond bien au justificatif, et que le justificatif est valide. Cette tâche est encore plus compliquée lorsque la méthode de gestion est une gestion papier.

Pour optimiser la procédure de vérification, il est important d’organiser les notes de frais par projet ou par équipe.

Enfin, il est possible de simplifier cette tâche grâce au traitement dématérialisé. En effet, la perte des justificatifs n’est plus un problème. La vérification peut se faire régulièrement, et quasiment simultanément par plusieurs responsables. Enfin, le traitement dématérialisé permet de réduire le risque d’erreur lors de la vérification.

Le traitement par la comptabilité

Une fois la note de frais créée et les justificatifs vérifiés par le chef d’équipe, la note de frais est traitée par la comptabilité.

La comptabilité est chargée d’enregistrer les notes de frais d’un point de vue comptable. Ce département peut également exercer un contrôle qualitatif, notamment pour vérifier que les plafonds de dépenses ne sont pas atteints.

Les frais professionnels sont à indiquer dans le journal d’achats ou le journal comptable de la société. Chaque dépense doit figurer au sein du compte correspondant à sa catégorie de dépense :

-

- Les frais de transport figurent au compte 6251 « Voyages et déplacements »

- Les frais de restauration ou d’hébergement pour les grands déplacements sont inscrits au compte 6256 « Missions »

- Les frais de repas d’affaires figurent au compte 6257 « Réceptions »

Pour que la note de frais soit comptabilisée, il faut :

-

- Saisir le montant dans le journal d’achat sous le compte correspondant

-

- Débiter les comptes de charges

-

- Débiter le compte de TVA déductible pour les frais dont la TVA est récupérable

-

- Créditer le compte 467 du salarié

Le remboursement au salarié

Une fois la note de frais vérifiée, validée et traitée par la comptabilité, il ne reste plus qu’à effectuer le remboursement au salarié. Le remboursement est obligatoire, et aucune clause du contrat de travail ne peut prévoir que les frais professionnels soient à la charge du salarié.

Il n’y a pas de délai légal pour effectuer le remboursement, mais la pratique impose un remboursement plutôt rapide. Généralement, le remboursement est effectué à la fin du mois, avec le versement du prochain salaire.

Pour assurer un remboursement rapide, la gestion dématérialisée permet d’accélérer les procédés de vérification et d’enregistrement comptable.

Le traitement de la TVA

La TVA, ou taxe sur la valeur ajoutée est une taxe collectée par les entreprises puis reversée à l’État.

Il est possible sous certaines conditions de récupérer la TVA des notes de frais remboursées au réel. La récupération de la TVA se fait sous des conditions strictes, qui doivent être intégrées à la politique de gestion des notes de frais.

Les conditions de récupération de TVA pour les notes de frais

Il y a des conditions applicables à toutes les notes de frais :

-

- La dépense était nécessaire et a été effectuée dans l’intérêt de l’entreprise

-

- Les justificatifs de la note de frais sont présents et conformes

-

- Les justificatifs mentionnent la TVA réglée et le montant hors taxes

-

- La dépense a été effectuée au nom de l’entreprise qui doit figurer sur les justificatifs

-

- La TVA est exigible chez le fournisseur

Par ailleurs, certaines conditions sont propres au type de frais professionnels.

La TVA pour les notes de frais déplacements

Il n’est pas possible de récupérer la TVA sur les dépenses effectuées pour des billets de train, d’avion ou de bateau. Les frais kilométriques ne sont également pas concernés par la récupération de TVA.

Il est possible de récupérer la TVA sur :

- Les dépenses en carburant (récupération différente en fonction du carburant et du type de véhicule),

- Les frais de péages,

- Certains frais de stationnements (pour les emplacements réservés aux clients, aux visiteurs ou au personnel).

- Les billets de transport pris dans le cadre d’une mission et facturés au client

Dans ce cas, il faut indiquer le numéro d’immatriculation du véhicule, le motif du déplacement, et les informations relatives à l’entreprise et au salarié conducteur.

La TVA pour les notes de frais logement

Il n’est pas possible de récupérer la TVA sur les nuitées hôtelières ou via des services d’hébergement similaires.

Toutefois, si la dépense de logement a été engagée au profit d’un tiers à l’entreprise, comme un client par exemple, la TVA peut être déduite.

Il est également possible de récupérer la TVA sur les frais de repas engagés à l’hôtel (petits déjeuners, autres repas, boissons, etc.). Cela n'est possible que si la dépense et la TVA apparaissent sur la facture.

La TVA pour les notes de frais de repas

En principe, la TVA sur les frais de repas est déductible. Il peut s’agir des repas entre collègues, des repas pris seuls lors des déplacements, ou encore des repas d’affaires. Le repas doit simplement avoir été pris dans un cadre professionnel.

Pour les factures dont le montant hors taxes est inférieur à 150€, un reçu indiquant la TVA est suffisant. Dans le cas des montants supérieurs à 150€, il faut fournir une facture.

Pour récupérer la TVA, il faudra indiquer le nombre de couverts, les noms et fonctions des invités.

Quelles règles pour les notes de frais à l’étranger ?

Les frais professionnels engendrés par les déplacements à l’étranger sont nécessairement plus élevés que les frais engagés en France métropolitaine.

Les entreprises qui ont régulièrement recours aux déplacements internationaux doivent commencer par définir une politique interne en prévoyant les dépenses internationales. Lors du déplacement il faut être particulièrement vigilant concernant les devises et taux de change, la langue des justificatifs fournis, ou encore la TVA applicable et les règles à suivre pour la récupérer.

Les taux de change et devises

Pour le remboursement des frais professionnels engagés à l’étranger, attention aux taux de change et aux frais bancaires. Le plus prudent est de limiter les frais professionnels engagés directement par le salarié, dont les frais bancaires peuvent être très élevés. Le retrait d’argent liquide est par exemple généralement moins coûteux.

Pour les opérations comptables en devises, le taux de change à appliquer pour le remboursement des dépenses est celui en vigueur au moment de la dépense. Il s’agit du cours spot, qui n’est pas nécessairement celui appliqué au salarié lors de l’opération de change sur place.

Les justificatifs en langues étrangères

Lors des déplacements à l’étranger, les justificatifs peuvent être en langue étrangère. Dans ce cas, il faut être vigilant quant à l’objet de la dépense. Le risque de fraude est important, avec la production d’une fausse note, surtout s’il s’agit d’une langue non maîtrisée par les personnes effectuant les contrôles des justificatifs.

Gestion de la TVA pour les dépenses internationales

TVA intracommunautaire pour l’Union européenne

La TVA n’est pas un système propre à la France. D’autres pays de l’Union européenne utilisent également ce système, mais en appliquant des taux différents.

La TVA appliquée aux services utilisés dans d’autres pays est récupérable selon certaines conditions. De fait, des prestations pour lesquelles la TVA n’est pas récupérable dans certains pays (les billets de train en France ou les frais de restauration en Belgique par exemple), peuvent être déduites dans d’autres pays (les billets de train en Allemagne).

Pour récupérer la TVA, le fournisseur doit être assujetti à la TVA et disposer d’un numéro de TVA intracommunautaire. Le bien ou service fourni doit également faire partie de la catégorie de dépense permettant de récupérer la TVA dans le pays où la dépense a eu lieu.

La récupération de TVA intracommunautaire est désormais entièrement dématérialisée. Les demandes se font tous les trimestres ou tous les ans. Les conditions sont similaires à la récupération de TVA locale (justificatifs, indication des montants HT et de la TVA, informations concernant le fournisseur, etc.).

Attention, la demande de récupération de TVA intracommunautaire doit être effectuée avant le 30 septembre de l’année N+1 relativement à la date de la dépense.

La TVA extracommunautaire hors de l’Union européenne

Contrairement à la TVA intracommunautaire, il n’y a pas de système dématérialisé et commun à tous les pays pour récupérer la TVA.

Chaque pays applique ses propres règles. Il est plus prudent de se renseigner sur les règles de TVA avant un départ vers un pays hors Union européenne.

Comment automatiser la gestion des notes de frais ?

Grâce à la dématérialisation des notes de frais, il est désormais possible d’automatiser la gestion des frais professionnels. Compatible avec n’importe quelles politiques de gestion des frais professionnels, l’utilisation d’un logiciel permet d’optimiser la gestion à tous les niveaux.

Gestion automatisée des entrées et sorties du personnel via le SIRH

Le système d’information ressources humaines (SIRH) permet l’automatisation des tâches RH. Une intégration avec le logiciel de gestion des notes de frais permet un travail collaboratif et synchronisé entre les différents services concernés par la note de frais.

Les alertes automatiques et personnalisées

L’automatisation de la gestion des frais professionnels permet la détection automatique des erreurs comme les doublons.

Il est également possible de créer des alertes personnalisées, par exemple lorsqu’une dépense dépasse un certain plafond.

Des workflows dynamiques

L’automatisation permet une gestion dynamique des workflows. Le logiciel de gestion s’adapte aux profils, permet la gestion des droits de visibilité, et la mise en place de règles de routage des dépenses.

Export comptable personnalisé et gestion de l’analytique

Avec les notes de frais dématérialisées, il est possible d’exporter automatiquement et de façon personnalisée, les données relatives aux frais professionnels.

L’automatisation permet une gestion des données analytiques pour renforcer la politique de gestion.

Back to top

Conclusion : Pourquoi utiliser un logiciel de gestion des notes de frais ?

Utiliser un logiciel de gestion des notes de frais présente de nombreux avantages. C’est la solution idéale pour effectuer une transition de la gestion papier, aujourd’hui complètement chronophage, à une gestion automatisée.

Optimisation du temps et des coûts de gestion

Avec une gestion possible en temps réel, le gain de temps de gestion est très intéressant. Moins de temps passé à gérer les notes de frais équivaut également à une réduction des coûts.

L’accès aux dépenses dès leur engagement, permet également une meilleure gestion des dépenses avec la possibilité d’ajustements immédiats.

Simplification et mobilité du processus de gestion

Avec le logiciel de gestion, les processus sont simplifiés de la saisie des frais professionnels jusqu’à leur remboursement. Chaque collaborateur impliqué dans le processus bénéficie d’un outil simple d’utilisation, et adapté aux processus de l’entreprise.

Les saisies sont désormais mobiles, et peuvent être effectuées alors que le déplacement professionnel est encore en cours ou que le collaborateur est en télétravail.

Automatisation de la comptabilité et accélération des remboursements

Le logiciel de gestion des notes de frais s’intègre à la gestion de la comptabilité. Cela permet notamment de programmer la transmission aux journaux comptables, de limiter les saisies par le service de comptabilité, d’accélérer les remboursements ou encore d’automatiser le calcul de la TVA.

Sécurisation et contrôle des données pour une solution zéro papier

Le logiciel de gestion des frais professionnels permet d’extraire facilement les données pour une optimisation de la gestion.

Le stockage des données est également sécurisé et l’archivage est intelligent. La dématérialisation des notes de frais permet une gestion centrale, avec un accès facilité sans risque de détérioration ou de perte. Cette gestion est plus économique et permet d’atteindre l’objectif zéro papier.